低價權證會有的特性

低價權證會有的特性

權證相較於股票,最明顯的特色就是槓桿大、價格低,這也是許多小資族願意用權證入市的關鍵,但或許是被廣告吸睛的標語影響,容易誤以為只要買到便宜權證,就可以降低成本獲得超高報酬,其實不然,可能會因為低價權證與股價的連動性差,讓原本的槓桿就算看的到也吃不到。

在影響權證價格的參數中,有一個很重要的參數為「Delta」,用以衡量權證價格與股價變動的敏感程度,通常低單價的權證因價外程度高,履約價距離股價較遠,Delta較小,權證價格隨股價變動的程度越不明顯。

以此兩檔瑞昱的權證在11/22時的收盤情況為例。

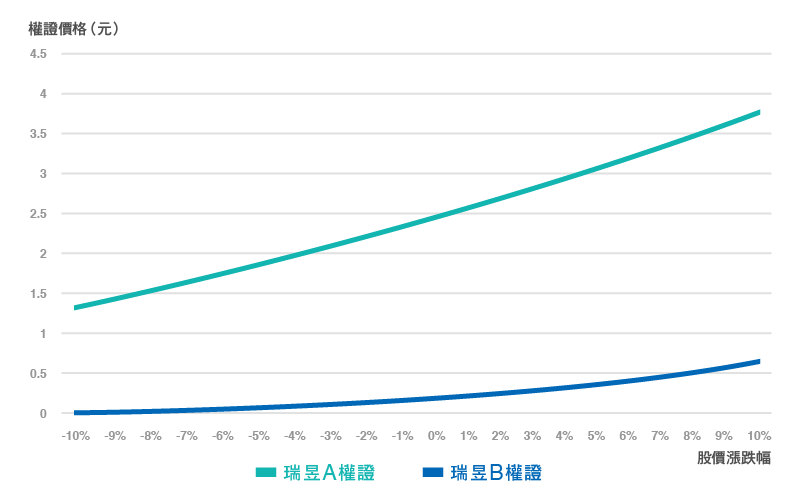

在權證條件不變及不考慮時間價值遞減情況下,權證價格與股價的變化可用下圖表示,可觀察到低價權證面對股價變化時反應較和緩,據統計,目前全市場0.1-0.2元的權證中,價外20%以上的權證就佔了約7成。

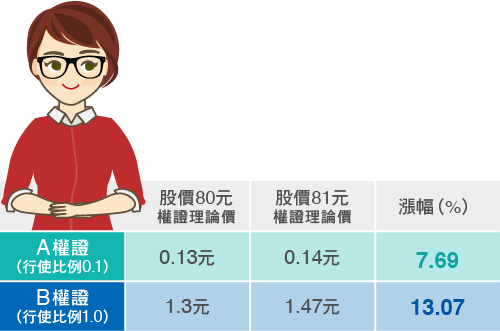

另一個影響權證價格的重要參數為「行使比例」,行使比表示權證可換成幾張股票,也是決定權證價格高低的因素之一,更關係到現股漲跌對權證的影響程度。同為價平,行使比例1與0.1的權證,漲幅比例也會不一樣;如下,假設某兩檔權證條件一樣:股價80元、履約價100元、隱波50%,距到期日60天,則A權證的行使比例為0.1,B權證的行使比例為1,情境分析如下

由上表可知,當行使比例越低時,權證價格也會越低,同時在股價漲跌時,權證連動性較差。

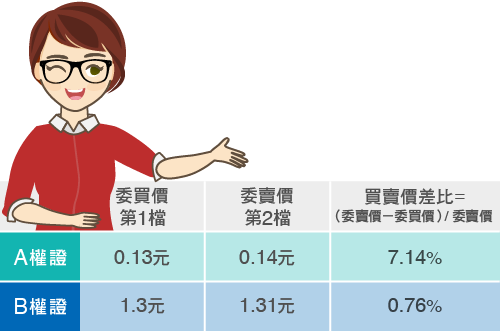

當權證市價未滿5元時,一個跳動單位為0.01元,以上述例子來說,A權證的買賣價差明顯會比B權證大的多。買賣價差比應選擇越小越好,權證在一買一賣的同時,獲利才不易被侵蝕。

除了上述三特點外,低單價權證還是有好處,通常是在股價急漲或急跌時,如果看對方向,就宛如中了樂透,能感受到權證超大槓桿的魅力,目前0.1元~0.2元以下的的權證檔數約占全市場的5%,每日也都有一定的成交量,顯示市場上仍有低價權證的客群。只有掌握住權證價格的特性,投資人才不會怕踩雷,而低單價權證也可以有適合的投資策略!